前幾天朋友圈發了一個基金收益圖,沒成想引起了大家的興趣,都來問我買的什么產品。

其實基金產品會因為買入的時間節點不同,而產生完全不同的收益結果。

所以我想了想,與其安利產品,不如給大家分享下我的家庭財務管理方法,有了這個方法理論,相信大家也會對自家的資產管理更有方向。

家庭背景 背負房貸的普通三口之家。

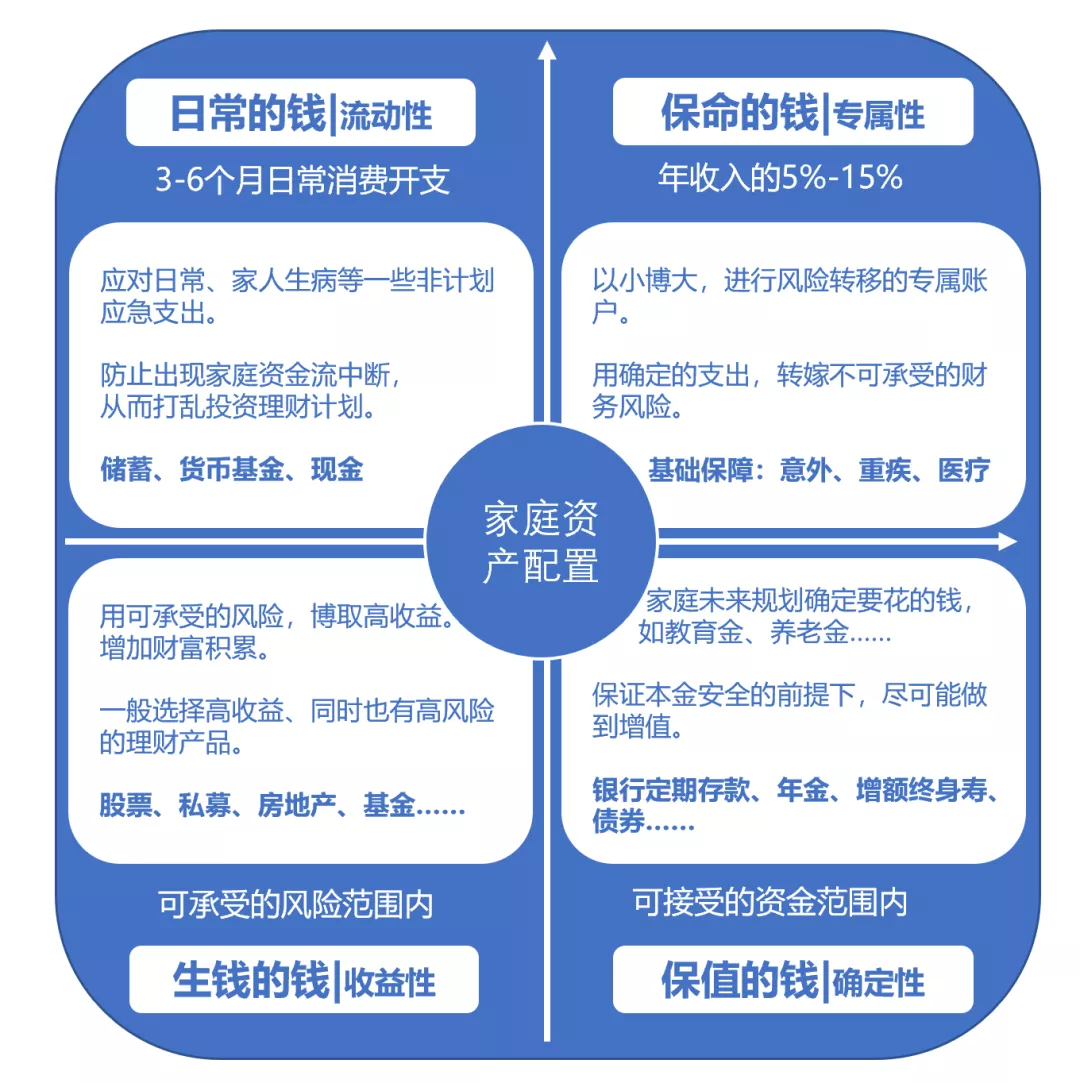

一個家庭的錢,基本可以分成以下4塊:

日常的錢

保風險的錢

生錢的錢

保值的錢

日常的錢

我們日常吃穿住行、還信用卡的消費支出。這部分錢是隨時都會用到的,所以需要具有非常高的流動性,大家都會放在微信錢包、銀行卡里,或者各種寶里,它的特點是隨取隨用,有時還能應應急,像我一般就會留半年的生活費,在一個固定的銀行卡里。

保風險的錢

這類錢就是準備應對家庭可能遇到的重大風險,比如家庭成員突然的重病、家庭經濟支柱身故而導致的家庭財務坍塌。

這塊資金的配置思路也很簡單,你可以先了解下一般治療重疾需要花費多少錢?用時多久?

再結合自己的工作性質,考慮下,萬一發生這種情況,在治療康復期,工資是正常發?只給基本工資?還是說公司就給點撫恤金就把你辭退了?針對以上的情況,家庭需要準備多少錢以保證其他人的生活質量不被改變?

這部分的錢,可以自己慢慢存。也可以利用有杠桿性能的保險,用更少的錢,將這筆大的支出轉移給保險公司。

對于我家來說,一時半會兒存個100萬確實費勁,所以,我還是選擇每年花2萬塊錢買保險。

我個人不建議在這部分投入太多的資金,一般按照家庭年收入的5%—15%做風險保障即可。

生錢的錢

大家都希望能有用錢生錢,所以還是需要留一部分資金做投資,讓自己家庭財務有點想象空間嘛。

選擇怎樣的投資產品,投入多少,那就因人而異了,因為每個人的風險承受能力不一樣。

房產、股票、基金、工藝品這些都是可以投資的產品,選擇自己比較熟悉的,在高收益的情況下,可承擔相應風險的產品。

一定要時刻記住一句話,高收益意味著高風險,不要只看收益而忽略了風險。達到了目標收益,那就落袋為安。

保值的錢

這部分錢,就是未來肯定會用到,所以一定要保證本金安全的錢。比如說未來養老、孩子教育、房子首付。這筆錢,無論如何也得強制自己存下來。

說到這里,就得提提我們父母了,雖然他們不懂投資,只知道存錢,但就是靠在銀行每個月每個月存錢,存了這么幾十年,存出了幾十萬的首付,所以,千萬不要忽視強制儲蓄。

這塊資金的中心思想就是:在保證本金安全的前提下,獲取相對高的收益,做到保值且增值。

這塊可選的產品比較多,可以根據資金金額以及規劃年限的不同,選擇不同的產品:比如銀行的定期理財、債券、鎖定收益的年金、增額終身壽等。

生錢的錢與保值的錢沒有固定的比例建議,在安排好了日常的錢與風險保障的錢之后,這兩塊的資金的分配,按照不同家庭的投資喜好與未來規劃靈活配置。

最后,配個圖,總結全文。

做好家庭財務的排兵布陣,讓資金退可守進可攻,享受幸福人生。